- گروه مطلب:| گزارش| بانک و بیمه| فارسی|

- کد مطلب:50060

- زمان انتشار:دوشنبه 3 مرداد 1401-8:16

- کاربر:

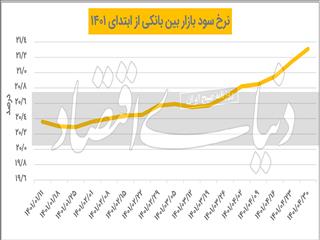

بانک مرکزی آمارهای نرخ سود بازار بین بانکی را بهروز کرد. مطابق آمارها، این نرخ به رقم ۳/ ۲۱درصد رسید که بیشترین سطح از زمان تعیین کریدور است.

درحال حاضر کریدور نرخ سود بین بانکی ۱۴ تا ۲۲درصد بوده و نرخ سود به سمت سقف این کریدور در حال حرکت است. کارشناسان معتقدند که اگر سیاستگذار پولی بخواهد نیمنگاهی به سیاستهای جدید پولی داشته باشد، میتواند کریدور جدید را با واقعیتهای کنونی اقتصاد تنظیم کند و کریدور جدیدی را برای ثباتبخشی به فضای اقتصاد کلان تعریف کند.

بانک مرکزی در تاریخ ۳۰ تیرماه، نرخ جدید بهره در بازار بینبانکی را اعلام کرد. مطابق گزارش بانک مرکزی نرخ سود در بازار بینبانکی در ادامه روند هفتههای گذشته، با ثبت رکوردی تازه در سال ۱۴۰۱، به میزان ۳۱/ ۲۱ درصد رسید. این درحالی است که این نرخ در اعلام قبلی بانک مرکزی در تاریخ ۱۶ تیرماه، به ۱۴/ ۲۱ درصد رسیده بود که البته آن هم در نوع خود یک رکورد محسوب میشد، چراکه در سال ۱۴۰۱ برای بار اول این نرخ به بالای ۲۱ درصد رسیده بود. این افزایش در نرخ بهره بینبانکی در هفتههای اخیر نشاندهنده این موضوع است که تقاضای منابع مالی در بازار بینبانکی همچنان بالاست. به نظر میرسد بانک مرکزی بر کنترل تورم از طریق افزایش نرخ سود بینبانکی تمرکز کرده و واکنش سایر بازارها به این افزایش نرخ سود را در درجه بعدی اهمیت قرارداده است. در شرایطی که نرخ تورم بالاست، این افزایش در نرخ سود بینبانکی، عاملی برای مهار تورم نیز خواهد بود.

حرکت به سمت سقف کریدور

نکته مهمی که در رابطه با سقف سود بینبانکی مطرح میشود این است که سیاستگذار پولی با توجه به شرایط قبلی که بر اقتصاد حاکم بود، کریدور نرخ سود بینبانکی را ۱۴ تا ۲۲ درصد اعلام کرده بود. اما اکنون که نرخ سود به سقف کریدور نزدیک میشود، از آنجایی که در بازار برای تامین منابع فشار مضاعف وجود دارد، سیاستگذار میتواند محدوده جدیدی برای این کریدور اعلام کند، چراکه هیچ اجباری برای باقیماندن نرخ سود در محدوده ۱۴ تا ۲۲درصد وجود ندارد و عملا کریدور طوری تنظیم میشود که نرخ سود در میانه کریدور قرار بگیرد.اکنون که نرخ سود به سقف خود در کریدور فعلی نزدیک میشود، سیاستگذار میتواند با تعیین کریدور جدید (مثلا ۱۶ تا ۲۴ درصد) باعث قرار گرفتن نرخ سود در میانه کریدور شود. اینگونه هم فشار تقاضای منابع در بازار بینبانکی اندکی تعدیل میشود و هم نرخ به سقف بازار نزدیک نخواهد شد.

جزئیات افزایش نرخ سود

با اعلام بانک مرکزی، نرخ سود در بازار بینبانکی در پایان تیرماه، با ثبت یک رکورد تاریخی به عدد ۳۱/ ۲۱درصد رسید. این میزان از نرخ سود، بالاترین رقم ثبتشده از بهمنماه سال ۱۳۹۹ تا امروز است. افزایش نرخ بهره بینبانکی هزینه تامین کسری منابع بانکها را افزایش میدهد و بانک ها حاضر میشوند با نرخهای بالاتری به سپردهگذارها سود پرداخت کنند تا کسری خود را جبران کنند. نرخ بهره بینبانکی به عنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود یا بهره در سایر بازارها جهت میدهد که در واقع این نرخ، قیمت ذخایر بانکهاست و زمانی که آنها در پایان دوره مالی کوتاهمدت اعم از روزانه یا هفتگی، دچار کسری ذخایر میشوند، از سایر بانکها در بازار بینبانکی یا از بانک مرکزی استقراض میکنند. محاسبه نرخ سود بینبانکی براساس عرضه و تقاضا بوده و ثابت نیست. نوسان این نرخ به گونهای است که با افزایش تقاضا برای دریافت وام بینبانکی و از سوی دیگر عدم عرضه متناسب با آن، نرخ سود بالاتر میرود و با کاهش تقاضا و عرضه متناسب، نرخ سود بینبانکی کاهش مییابد. برخی از کارشناسان اقتصادی معتقدند کاهش نرخ سود بانکی میتواند نقش مهمی در حرکت نقدینگی از بانک به بازار سرمایه داشته باشد و سبب رونق بازار سرمایه میشود. این در حالی است که گروه دیگری از کارشناسان اقتصادی معتقدند که نرخ بهره بینبانکی نباید کاهش یابد، زیرا اثرات تورمی شدیدی دارد و اگر نرخ بهره بینبانکی خیلی کاهش پیدا کند، موجب کاهش سود سپردههای بانکی میشود.

تاثیر نرخ بهره بینبانکی بر کنترل تورم

افزایش نرخ بهره بینبانکی بهصورت بالقوه میتواند از دو جهت به کنترل تورم کمک کند. اولین مورد این است که با افزایش سود بینبانکی، هزینه خلق پول برای بانکها افزایش مییابد و به این ترتیب عرضه پول در اقتصاد، که عامل اصلی تورم است، کاهش مییابد. از سوی دیگر افزایش نرخ بهره بینبانکی، موجب افزایش سود سپردهها و اوراق دولتی میشود که این اتفاق مردم را به سپردهگذاری در بانکها و خرید اوراق دولتی ترغیب میکند. اینگونه آنها کمتر به سمت سرمایهگذاری در بازارهای طلا، ارز، خودرو و... میروند. این موضوع باعث کاهش تقاضا برای خرید این داراییها شده و قیمت آنها را کاهش میدهد و اینگونه با کاهش انتظارات تورمی، تورم نیز کنترل میشود. البته فاکتورهای مهم دیگری نیز در افزایش قیمت این داراییها دخیل است که درواقع میتواند اثر افزایش نرخ بهره بینبانکی بر قیمتشان را خنثی کند.

افزایش تقاضای منابع مالی

افزایش نرخ بهره بینبانکی حکایت از آن دارد که همچنان عطش منابع مالی بسیار بالاست. از آنجایی که این نرخ متناسب با عرضه و تقاضا تعیین میشود، این افزایش نرخ حکایت از آن دارد که تقاضای منابع بانکها درحال افزایش است. این افزایش تقاضا خود حاکی از افزایش انتظارات تورمی است. هنگامیکه بانکها اقدام به تامین منابع از طریق بازار بینبانکی میکنند، با وجود افزایش نرخ بهره بینبانکی، قیمت تمامشده تامین منابع برای بانکها افزایش مییابد. بنابراین منطقی است که بانکها بخواهند از طریق بازار سپرده و تسهیلات به تامین منابع بپردازند. اما بانکها همچنان از طریق بازار بینبانکی هم به تامین منابع مالی مورد نیاز خود اقدام میکنند، چراکه با کمبود منابع مالی مواجهاند و ناچارند از این طریق به تامین مالی بپردازند.

نکته مهم این است که تغییر نرخ سود بینبانکی منشاء و نقطه آغازین تغییر نرخها در کل اقتصاد است. اوراق در بازار بدهی و سهام در بازار سهام سریعتر به این تغییر نرخ واکنش نشان میدهند، چراکه خرید و فروش آنها آزادانه توسط بسیاری از مشارکتکنندگان بازار سرمایه و بدهی انجام میشود. این یعنی سرایت نرخ بازار بینبانکی به این دو بازار به راحتی انجام میشود. اما سرایت نرخ بهره بینبانکی به شبکه بانکی به صورت نرخ سود و تسهیلات به سختی اتفاق میافتد، چراکه بانکها ملزم به رعایت مصوبات بانک مرکزی هستند و بانک مرکزی برای سپردههای بانکی سقف نرخ سود تعیین کرده است. درواقع این تعیین دستوری نرخ سود سپردهها توسط بانک مرکزی، کار جذب منابع از طریق سپردهگذاری مردم توسط بانکها را با مشکل مواجه میکند.

تاثیر نرخ بهره بینبانکی بر سود سپردهها

اگر بانکی دچار کسری نقدینگی شده باشد، یکی از راههای تامین این کسری، استقراض از بانکهای دیگر در بازار بینبانکی است. نرخ بهره بینبانکی تعیین میکند که بانکهای قرضگیرنده در سررسید بازپرداخت بدهی خود، باید با چه میزان سودی مبلغ قرضگرفتهشده را به بانکهای وامدهنده بازپرداخت کنند. مثلا اگر بانکی برای تامین کسری خود اقدام به استقراض از بانکهای دیگر در بازار بینبانکی با نرخ سود ۲۰درصد کند، بانک قرضگیرنده موظف است پس از پایان مهلت، اصل این مبلغ را بهعلاوه ۲۰درصد سود به بانک قرضدهنده بازپرداخت کند. بنابراین بانک قرضگیرنده باید مبلغ ۲۰درصد سود را برای بازپرداخت بدهیاش آماده کند. بانکها معمولا برای انجام این کار نرخ سود سپردههای خود را افزایش میدهند تا اینگونه جذابیت آن برای مردم بالا رفته و آنها سرمایه خود را وارد سپردههای بانکی کنند و بدین ترتیب بانکها نیز بتوانند بدهیهای خود را در بازار بینبانکی پرداخت کنند.

پس اگر نرخ سود بینبانکی افزایش پیدا کند، بانکها مجبورند برای بازپرداخت این مبلغ سود سپردهها را افزایش دهند تا جذابیت لازم را داشته باشد. اما بانکها برای افزایش سود سپردههای خود با مشکل مواجهاند، چراکه باید به سقف نرخ سودی که بانک مرکزی برای سپردهها تعیین کرده مقید باشند. به این ترتیب بانکها دوباره برای تامین منابع به مشکل میخورند و این موضوع باعث میشود بانکها مجبور شوند برای تامین منابع همچنان به بازار بینبانکی متکی باشند، چراکه با سختگیری بانک مرکزی درخصوص سود سپردهها و تعیین نرخ سود دستوری، منابع کمی ازطریق سپردههای مردم به بانکها سرازیر میشود. ازطرفی با بالارفتن نرخ ریپو، تامین مالی از طریق وثیقهگذاری نیز کاهش مییابد؛ بنابراین بانکها درنهایت به بازار بینبانکی رجوع خواهند کرد.

منبع: دنیای اقتصاد

مطالب مرتبط