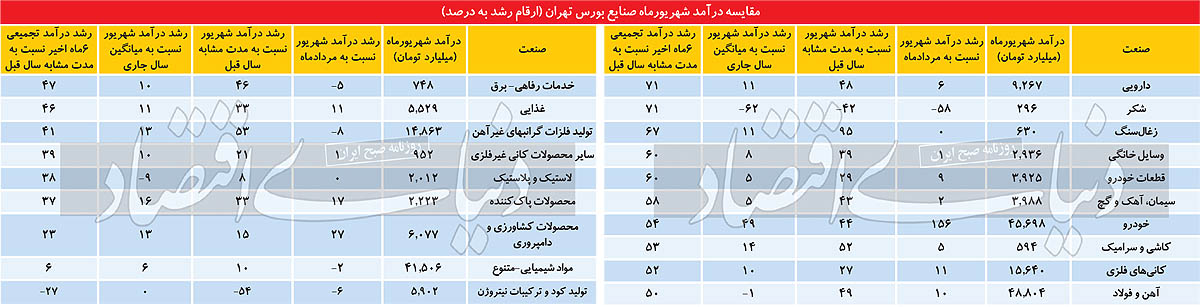

کارنامه شرکتهای بورسی در شهریورماه نشان میدهد سطح درآمد ماهانه صنایع افزایش داشته است. بیشترین رشد ماهانه درآمد در آخرین ماه تابستان، به صنعت خودرو تعلق دارد که رشد ۱۵۶درصدی را به ثبت رسانده است.

افزایش قیمت نفت، افزایش قیمتهای جهانی در صنایع دلاری و افزایش تولید و فروش در صنایع ریالی عمدهترین دلایل رشد درآمد در شهریورماه به حساب میآیند. مقایسه درآمد صنایع طی شهریورماه نشان میدهد زغالسنگ، فلزات گرانبها و کاشی بیشترین رشد نقطه به نقطه را به ثبت رساندهاند.

گزارشهای شهریورماه شرکتها روی سامانه کدال بارگذاری شد. بررسی گزارشهای ششمینماه از سالجاری نشان میدهد که مجموع درآمد صنعت خودرو در این ماه نسبت به مرداد، رشد ۱۵۶درصدی را تجربه کرده است. صنعت شوینده نیز رشد درآمدی ۱۷درصدی را کسب کرده است. مقایسه درآمد صنایع طی شهریورماه نسبت به شهریور ۱۴۰۱ حاکی از آن است که صنایع زغالسنگ، فلزات گرانبها و کاشی بیشترین رشد نقطه به نقطه را به ثبت رساندهاند. مقایسه صنایع به لحاظ درآمد تجمیعی ۶ماه اخیر نسبت به ۶ماه ابتدای سال۱۴۰۱ نشان میدهد که صنایع دارو، شکر و زغالسنگ با رشد بیش از ۶۰درصدی در مراتب اول تا سوم قرار گرفتهاند.

پایان خواب تابستانی فولادیها؟

آهن و فولاد از صنایعی بودند که در تابستان سالجاری با مشکلات انرژی روبهرو بودند؛ به طوری که طی تابستان سالجاری مطابق سالهای گذشته با افت تولید و افت فروش شدید نسبت به بهار سالجاری مواجه شدند. اما تعدیل نرخ گاز سوخت در نهایت سبب بازدهی نسبتا خوب شاخص فولادیها در تابستان شد. علاوه بر این بالاماندن قیمتهای جهانی به واسطه احتمال عقبنشینی بانکهای مرکزی از سیاست انقباضی، موجب بهبود شرایط این صنعت شده است. طی روزهای اخیر خبری مبنی بر خروج احتمالی فولاد از بورسکالا شوک کوتاهی بر این صنعت وارد کرد. مقایسه درآمد تجمعی ۶ماه اخیر نسبت به سال گذشته نشان میدهد که برخی از نمادهای فولادی بهتر از تورم عمل کردهاند. «فصبا»، «فپنتا»، «فسازان» و «فغدیر» جزو نمادهایی بودند که رشد تجمعی درآمدی بالایی را تجربه کردند. از سوی دیگر «فپنتا»، «فصبا» و «فغدیر» رشد درآمدی خوبی را نسبت به مردادماه تجربه کردهاند. «کاوه»، «فخاس» و «ارفع» نیز به دلیل مناسب بودن قیمت سهام، جزو بهترینها در صنعت فولاد هستند. به نظر میرسد با متعادل شدن وضعیت کمبود انرژی، شرایط در پاییز به نفع این صنعت باشد. انتخاب نماد مناسب در میان این صنعت میتواند منجر به بازدهی بهتر شود.

«لبوتان» همچنان میتازد

نگاهی به گزارشهای صنعت لوازمخانگی نشان میدهد که برخلاف رکود تابستانه در این صنعت، نماد «لبوتان» روزهای خوبی را پشت سرگذاشته؛ به طوری که رشد تجمعی درآمد این نماد نسبت به مدت مشابه سال قبل، ۵۵درصد بوده است. درآمد شهریورماه نیز ۱۵درصد بالاتر از میانگین سالجاری و ۲۵درصد بالاتر از مردادماه بوده است. نگاهی به نسبت قیمت به درآمد این صنعت نیز نشان میدهد، «لبوتان» به لحاظ قیمتی نیز جذابیت بهخصوصی دارد. در شرایط فعلی با توجه به احتمال ثبات نرخ ارز احتمالا «لبوتان» و «انتخاب» میتوانند از گزینههای جذاب هم به لحاظ قیمتی و هم به لحاظ بنیادی باشند.

معضل ماده اولیه در تایرسازان

شرکتهای تایرساز بورسی در ۶ماه نخست سالجاری با معضل مادهاولیه مواجه بودهاند. کمبود مادهاولیه در کنار قیمتگذاری دستوری تایرسازان، موجب شده است تا بازار در حال حاضر با کمبود تایر مواجه شود. به گفته میرزایی، رئیس انجمن صنف تایر، نرخ ارز در صنایع پتروشیمی ۳۱ تا ۴۰درصد و نرخ نهادهها ۴۱درصد رشد داشته است. این در حالی است که ۸۰درصد قیمت تمامشده لاستیک، مربوط به مواداولیه است و در حال حاضر قاچاق معکوس موجب شده است تا بازار با کمبود تایر مواجه شود و همینطور کمبود یکمیلیون حلقهای لاستیک شکل بگیرد. در حال حاضر بر اساس اعلام دفتر صنایع شیمیایی پلیمری وزارت صمت، در بخش تایر سواری تقریبا یکمیلیون و ۱۰۰هزار حلقه کاهش تولید وجود دارد که این امر میتواند در نیمه دوم سال با توجه به کمبود عرضه موجب جهش نرخ فروش تایرسازان شود. بر این اساس یکی از اعضای صنفی این صنعت طی شهریور درخواست خود مبنی بر افزایش ۳۰درصدی قیمت لاستیک را عنوان کرد. قطعیت افزایش قیمت تایر از سوی وزارت صمت اعلام نشده است؛ اما آنطور که مستندات و قیمت تمامشده تولید نشان میدهد، نرخ لاستیک در نیمه دوم امسال با افزایش حداقل ۳۰درصدی مواجه خواهد شد. کاهش تولید ذکرشده در صورتهای مالی تایرسازان مشاهده میشود، بهطوری که بهطور میانگین تولیدات شهریورماه این صنعت کاهش ۵درصدی را تجربه کرد. تولیدات ۶ماهه نیز تنها یکدرصد نسبت به سال گذشته افزایش داشته است. بیشترین کاهش تولید مربوط به «پدرخش» با افت بیش از ۴۱درصد بوده است. متوسط رشد درآمد ناشی از فروش تایرسازان در شهریورماه امسال نسبت به سال قبل تنها ۱۵درصد بوده است که با توجه به تورم ۴۵درصدی میتوان اذعان کرد عملکرد این صنعت در بحث فروش طی شهریورماه ضعیف بوده است. رشد درآمدی تایرسازان در قیاس با مردادماه و میانگین سالجاری بهترتیب کاهش یکدرصدی و ۸درصدی داشته که نشان میدهد در شهریور یکی از بدترین عملکردها برای تایرسازان بورسی نسبت به سالجاری به ثبت رسیده است. با این حال تجمیع درآمدی ۶ماهه این صنعت در مقایسه با ۶ماه نخست سال گذشته، متوسط افزایش ۴۰درصدی را به ثبت رسانده و اگرچه کمتر از تورم ۴۵درصدی سالانه بوده است اما میتوان اظهار کرد وضعیت تایرسازان در بهار امسال مطلوب بوده، ولی در تابستان با توجه به کمبود مادهاولیه نتوانستهاند رشد سالهای گذشته خود را تکرار کنند و در نتیجه وضعیت درآمدی آنها چندان مناسب نبوده است. شرکت «پسهند» با ثبت رشد ۱۱۴درصدی در شهریور امسال و رشد ۶۴درصدی در تجمیعی ۶ماهه بیشترین میزان رشد را در میان همگروهیهای خود از لحاظ درآمد فروش تجربه کرده است. متوسط بازدهی ۹شرکت تایرساز بورسی طی شهریورماه حدود ۹درصد بوده که بیشترین میزان را «پتایر» با ۲۱درصد بازدهی مثبت نصیب سهامداران خود کرده است.

جان گرفتن فلزات گرانبها

به نظر میرسد سایر فلزات اساسی نظیر سرب و روی و مس در شهریورماه بهتر از فولادیها عمل کرده باشند. نگاهی به درآمد شهریورماه و مقایسه آن با مردادماه نشان میدهد که عمده نمادهای این گروه رشد درآمدی خوبی را در مقایسه با ماه گذشته به ثبت رساندهاند؛ به طوری که «فرآور» و «فسوژ» رشد تجمعی درآمدی بیش از ۱۰۰درصد را در ۶ماه اخیر نسبت به مدت مشابه سال قبل تجربه کردهاند. همچنین «فرآور» و «فاسمین» رشد درآمدی بسیار بالایی را نسبت به مردادماه ثبت کردهاند. «فاسمین» رشد ۴۲۷درصدی درآمد را در شهریورماه نسبت به مردادماه به ثبت رسانده است. نسبت قیمت به سود «فاسمین» و «فمراد» نیز برای سرمایهگذاران جذاب خواهد بود. این در حالی است که قیمت به سود آیندهنگر «فاسمین» نیز میتواند سبب بازدهی خوب این نماد در ماه آتی شود. نماد مذکور جزو پربازدهترین نمادهای این گروه در شهریورماه نیز بوده است.

جهش سه برابری سوخت نیروگاهها

معضل برق یکی از بزرگترین چالشهای حال حاضر کشور است که از چند سال گذشته همواره ریسک بسیار جدی برای صنایع بورسی محسوب شده و عاملی در جهت افت تولیدات شرکتها طی فصل بهار و تابستان بوده است. اخیرا با معرفی برق سبز بورس انرژی تا حدی ریسک مربوط به قطعی برق برای صنایع بورسی در سالهای آتی رفع شده است. با این حال مادامی که نرخگذاری دستوری بر این صنعت حاکم باشد سرمایهگذار از این صنعت فراری میشود که در نتیجه با وجود رشد تقاضای برق، عرضه افزایش نمییابد و تعدد در قطعی برق رخ خواهد داد. طی شهریور امسال نسبت به مدت مشابه قبل رشد برق ۵/ ۴درصدی به وقوع پیوسته، اما تجمیع تولیدات ۶ماهه نسبت به سال قبل ضعیف بوده و بهطور متوسط ۲درصد افت تولید مشاهده شده است. مهمترین عامل این کاهش قیمت دستوری و استهلاک نیروگاههای برقی بوده است. همچنین رشد سهبرابری نرخ سوخت نیروگاهها در تابستان جو منفی را در معاملات این صنعت ایجاد کرد. انتظار میرود با افزایش نرخ انرژی در ماههای آتی، شرایط فعلی بهبود یابد. ارزیابی متغیرهای درآمد فروش نشان میدهد که در شهریور امسال نسبت به سال قبل بهطور متوسط جهش ۵۰درصدی رخ داده است که مهمترین عامل آن افزایش تولیدات این صنعت در ششمینماه سال است. تجمیع درآمدی نیروگاهها طی ۶ماه نخست سالجاری نسبت به قبل ۴۹درصد رشد کرده که در حدود تورم سالانه بوده است و عملکرد متعادلی محسوب میشود.

سبقت خودروییها در مسیر شهریورماه

در صنعت پرحاشیه خودرو طی ماههای اخیر همواره بحث قیمتگذاری دستوری و زیان انباشته نقل مجالس بوده است. در شهریورماه وزارت صمت اعلام کرد که خودروسازان قرار است بهطور مستقل از طریق سامانه یکپارچه اقدام به فروش خودرو کنند که به معنای حذف فروش دستوری خودرو است. حال بررسی گزارشهای شهریورماه خودروییها نشان میدهد که نسبت به شهریور سال قبل تمامی خودروسازان، هم به لحاظ مقدار تولید و هم مقدار فروش با میانگین کاهش ۱۶درصدی همراه بودهاند. با این حال جمع تولیدات خودروییها ظرف مدت ۶ماه سالجاری نسبت به ۱۴۰۱ میانگین افزایش ۱۰درصدی را نشان میدهد. تجمیع درآمد خودروییها نشان میدهد طی ۶ماه سالجاری نسبت به مدت مشابه سال گذشته بهطور میانگین رشد ۵۴درصدی را تجربه کردهاند که بیش از تورم ۴۵درصدی سالانه بوده است. این شرکتها همچنین طی شهریورماه سالجاری نسبت به شهریور سال گذشته متوسط رشد درآمدی ۴۳درصدی را تجربه کردهاند. البته در شهریورماه دو شرکت «خدیزل» و «خاور» با ثبت کاهش ۳۲ و ۵۷درصدی در درآمدبرخلاف همگروهیهای خود نتوانستهاند میانگین رشد تورمی ماهانه خود را حفظ کنند. خودروسازان بورسی در درآمد حاصل از فروش طی شهریور نسبت به مرداد و میانگین سالجاری متوسط افزایش ۱۵۶ و ۴۹درصدی را ثبت کردهاند. متوسط بازدهی سهمهای خودروسازان بورسی طی شهریور امسال ۱۰درصد بوده که بیشترین بازدهی را شرکت ایرانخودرو با ۲۵درصد نصیب سهامداران خود کرده است.

در حال حاضر کمترین میزان نسبت قیمت به سود در خودروسازان مربوط به عضو تازهوارد آنها یعنی «ناما» است که نزدیک به ۴واحد است. شرکتهای قطعهساز با توجه به افت تولیدات خودروییها در ماه شهریور، متوسط کاهش ۷درصدی را نسبت به شهریور سال قبل تجربه کردهاند. اما با وجود کاهش تولید در شهریور، ظرف مدت ۶ماه آغازین سالجاری در مجموع تولیدات این صنعت نسبت به مدت مشابه سال قبل رشد ۱۹درصدی را تجربه کردند. مقایسه درآمد فروش قطعهسازان در شهریورماه امسال با شهریور سال قبل، متوسط افزایش ۲۹درصدی را نشان میدهد. با این حال قطعهسازان بورسی در ۶ماه نخست سالجاری، متوسط افزایش درآمد ۶۴درصدی را به ثبت رسانده و گوی سبقت را از تورم سالانه ربوده و همچون خودروسازان عملکرد بسیار خوبی از خود به نمایش گذاشتهاند. مقایسه رشد درآمدی قطعهسازان در شهریور نسبت به مرداد و میانگین سالجاری به ترتیب رشد ۹درصدی و ۵درصدی داشته است که نشان میدهد عملکرد شهریور این صنعت تقریبا مشابه سال گذشته بوده است. متوسط بازدهی کسبشده سهامداران قطعهسازان در شهریورماه ۱۷درصد بوده است که بیشترین میزان آن به شرکت «خاهن» با کسب بازدهی ۴۱درصدی تعلق دارد. قطعهسازان و خودروییها طی شهریورماه عملکرد مناسبی داشتهاند و نسبت به متوسط بازدهی کل صنایع بورسی در اینماه جزو پیشتازان بازدهی محسوب میشوند. بررسی نسبت قیمت به سود هر سهم در قطعهسازان نشان میدهد که بسیاری از آنها با توجه به عملکرد خوبشان توانستهاند از زیان خارج شوند و سودمحور شوند. بر این اساس کمترین میزان قیمت به سود هر سهم در این صنعت در حال حاضر مربوط به شرکت «خمحور» با ۴/ ۶واحد است و پس از آن «خزر»، «خمحرکه»، «خاهن» و «خلنت» بهترین نسبت قیمت به سود را دارا هستند و با توجه به ارزندگی میتوانند مورد استقبال فعالان بازار قرار گیرند.

استارت قوی داروییها

شرکتهای داروساز بورسی طی تابستان سالجاری برخلاف بهار افزایش نرخهای خوبی را تجربه کردند. همچنین با توجه به اینکه در فصل پاییز تقاضا برای محصولات دارویی افزایش مییابد، تمامی شرکتهای فعال این صنعت با تقاضای خوبی مواجه خواهند شد. گزارشهای شهریورماه داروییها نشان میدهد که این شرکتها به لحاظ مقدار تولید متوسط رشد ۱۳درصدی را نسبت به شهریور سال گذشته تجربه کردند. عمده افزایش تولید شرکتهای دارویی در ۶ماه نخست سالجاری به سبب انبارسازی داروها برای رفع تقاضای بالای پاییز صورت گرفته است. در بحث درآمد فروش، طی شهریورماه امسال عمده داروییها با جهش درآمدی همراه بودند؛ بهطوری که متوسط افزایش ۸۹درصدی نسبت به شهریور سال گذشته را تجربه کردهاند. تنها دو نماد «دابور» و «دتماد» برخلاف همگروهیهای خود با افت درآمد در این مقیاس همراه بودهاند. ارزیابی تجمیع درآمد ۶ماهه داروییها نسبت به ۶ماهه سال ۱۴۰۱، از متوسط رشد ۷۱درصدی خبر میدهد. افزایش نرخ داروییها در تابستان میتواند عمدهترین عامل رشد بسیار خوب درآمد داروییها طی ۶ماه نخست سالجاری باشد که احتمالا این افزایش نرخ در پاییز با توجه به افزایش تقاضا، رقم بسیار بهتری خواهد بود که میتواند این صنعت را به جایگاه صنایع پربازدهترین پاییز امسال برساند. از مجموع ۳۹شرکت دارویی، درآمد فروش بیش از ۲۲شرکت نسبت به مرداد با رشد مثبت همراه بوده است که نشاندهنده عملکرد خوب این صنعت در تابستان است. متوسط بازدهی کسبشده سهامداران دارویی در شهریورماه ۹درصد بوده که بیشترین بازدهی را «دتولید» با ثبت ۳۴درصد نصیب سهامداران خود کرده است.

سرایت بحران شکر به شیرینیجات

مواداولیه اصلی شیرینیجات عمدتا شکر، آرد و روغن است. طی ۶ماه نخست امسال همانطور که در بررسی قندیها عنوان شد، کمبود شکر در بازار به یک معضل تبدیل شده است. این کمبود دامنگیر شرکتهای شیرینی بازار سهام شده و عاملی برای کاهش تولیدات این صنعت بوده است. طی شهریور سالجاری نسبت به شهریور ۱۴۰۱، متوسط تولیدات این صنعت کاهش ۸درصدی را تجربه کرده است. این افت تولید در گزارشهای تجمیعی ۶ماهه صنعت نیز مشاهده میشود و میانگین ۳درصد از تولیدات هفت شرکت تولیدکننده محصولات شیرینی نسبت به سال قبل کاهش یافته است. طی شهریورماه سالجاری نسبت به شهریور گذشته متوسط افزایش ۱۵درصدی در درآمد فروش شیرینیجات به وقوع پیوسته است. در بازه ۶ماه سالجاری متوسط رشد درآمدی این صنعت نسبت به مدت مشابه سال قبل ۲۵درصد به ثبت رسیده است. با توجه به متوسط تورم ۴۵درصدی کشور میتوان اذعان کرد که عملکرد این صنعت هم در بازه ۶ماهه و هم در شهریورماه نسبت به سال قبل، مطلوب نبوده است. با این حال مقایسه درآمدی شهریور نسبت به مرداد و میانگین سالجاری بهترتیب رشد ۳۵ و ۱۱درصدی را به ثبت رسانده است. این نشان میدهد که عملکرد شهریورماه شیرینیجات نسبت به متوسط سالجاری، برخلاف عملکرد نامناسب آنها در قیاس با سال گذشته مطلوب بوده است. کمترین میزان نسبت قیمت به سود هر سهم مربوط به شرکت «غسالم» با ۷واحد است که نشاندهنده ارزندگی این سهم نسبت به همگروهیهای خود است. این شرکتها طی ۳۱روز شهریورماه متوسط بازدهی ۱۱درصدی را نصیب سهامداران خود کردند که بیشترین بازدهی به شرکت «غصینو» با ۱۸درصد تعلق دارد.

کارنامه قیمت دستوری شوینده

از جمله صنایعی که بیشترین آسیب را از قیمتگذاری دستوری در این سالها دیدهاند، صنعت محصولات پاککننده است. مواداولیه شویندهها عمدتا وارداتی است و این عامل موجب میشود تا شرکتهای این صنعت با رشد هزینه بهای تمامشده خود نتوانند نرخ فروش محصولاتشان را افزایش دهند. این چالش تا جایی پیش رفته است که بسیاری از شرکتهای شوینده کوچک در بازار به مرحله ورشکستگی رسیدهاند. برخی از شرکتهای شوینده در چندماه اخیر با رشد هزینههای خود اقدام به افزایش نرخ کردند که سازمان حمایت اعلام کرد رشد بیش از ۱۵درصدی در نرخ فروش محصولات شوینده که در فروردین به شرکتها ابلاغ شده، غیرقانونی است. طی همینماه تولید پودر دستی در شرکتهای شوینده بازار سهام به دلیل قیمتگذاری دستوری متوقف شد که این امر سبب کمبود این محصول در بازار شده است. شرکت «قرن» تا لحظه نگارش این مقاله گزارش ماهانه خود را منتشر نکرده است. شششرکت مابقی طی شهریورماه امسال نسبت شهریور سال قبل متوسط رشد درآمد ۴۲درصدی را تجربه کردند. همچنین در بازه ۶ماهه نسبت به سال گذشته رشد ۶۴درصدی را تجربه کردند که با در نظر گرفتن تورم ماهانه و سالانه کشور میتوان اذعان کرد عملکرد آنها در زمینه درآمد فروش مطلوب بوده است. متوسط بازدهی این صنعت در شهریورماه ۴درصد است که نسبت به سایر صنایع بورسی عملکرد ضعیفتری محسوب میشود. بیشترین میزان بازدهی متعلق به شرکت «پاکشو» با ثبت ۹درصد طی ششمینماه سال است.

کارنامه سبز زغالسنگیها در شهریورماه

صنعت زغالسنگ نیز طی شهریورماه عملکرد قابل قبولی را به ثبت رسانده است؛ به طوری که «کزغال»، «کطبس» و «کشرق» رشد درآمدی خوبی را نسبت به مردادماه تجربه کردهاند. اما رشد تجمعی درآمد «کزغال»، «کپرور» و «کطبس» قابلتوجه بوده است. در این میان به نظر میرسد «کزغال» و «کطبس» به لحاظ قیمتی در محدودههای جذابی قرار دارند؛ به طوری که «کزغال» و «کطبس» نسبت قیمت به سود مناسبی دارند. همچنین بازدهی این دو نماد در شهریورماه ۱۷ و ۱۱درصد بوده است.

شوک کوتاه به سیمانیها

بررسیها از گزارش صنعت سیمان نشان میدهد که عمده نمادهای بورسی در ۶ماه اخیر نسبت به مدت مشابه سال گذشته رشد درآمدی بالایی را تجربه کردهاند. یکی از عوامل رشد درآمدی نمادهای فولادی، انتقال تورم بهای تمامشده به مصرفکنندگان بورسکالا بوده است. هرچند در روزهای گذشته، خبر احتمال خروج سیمان از بورسکالا شوک منفی به این صنعت وارد کرد، همچنان با وجود همه روزهای سختی که برای بازار سرمایه رقم خورد، این صنعت بازدهی بسیار بالایی را به ثبت رسانده است. در شهریورماه نیز عمده نمادها بازدهی بالای ۱۰ تا ۱۵درصدی را تجربه کردند. به نظر میرسد با شرایط ویژهای که برای این صنعت رقم خورده است، احتمالا در ادامه سال نیز با فرض تداوم شرایط سیمانی عملکرد خوبی داشته باشند. یکی از شرایط ویژه این صنعت، ارزانتر شدن نرخ گاز سوخت است. رشد درآمدی نمادهای «سرود» «سکرد»، «سبهان»، «سآبیک»، «سصوفی»، «سشمال» و «سفار» نسبت به مردادماه قابلتوجه بوده است. «سصفها»، «سآبیک» و «سصوفی» به لحاظ قیمتی نیز جذابیت کافی دارند.

سود شیرین قندیها

در ۶ماه نخست سالجاری شرکتهای تولیدکننده قندوشکر با وجود افزایش چندباره نرخ فروش، بازهم بهدلیل رشد افسارگسیخته نرخ جهانی و همینطور افزایش هزینهها، نتوانستند تولید خود را همگام با افزایش تقاضا رشد دهند. این امر موجب شد تا کمبود شکر در بازار داخل به معضل تبدیل شود و دولت را وادار به واردات ۳فروند کشتی شکر کند. البته پیش از این نیز مازاد تقاضای ۴۰درصدی شکر از طریق واردات تامین شده است؛ اما در سالجاری این امر به یک بحران بدل شده و میزان واردات نسبت به سال قبل بسیار افزایشی بوده است. در حال حاضر قیمت هر تن شکر در داخل کشور ۳۰۰دلار است اما همان یک تن شکر در کشورهای هممرز و همسایه بیش از ۶۰۰دلار به فروش میرسد. اختلاف قیمت ۳۰۰دلاری مابین نرخ داخلی و جهانی شکر موجب ایجاد رانت عظیم و گسترش قاچاق معکوس بر اثر قیمتگذاری دستوری شده است. میزان تولید و فروش قندوشکریها طی ۶ماه سالجاری عمدتا نسبت به مدت مشابه سال قبل مثبت بوده است. البته برخی از شرکتها همچون «قهکمت»، «قشیر» و «قشکر» با ثبت افت تولید و فروش، نتوانستهاند همچون همگروهیهای خود رشد مثبتی در مقدار تولید و فروش خود ایجاد کنند. طی شهریورماه سالجاری نسبت به شهریور سال گذشته، متوسط کاهش ۴۰درصدی در درآمد فروش قندیها رقم خورده است. با این حال تجمیع درآمدی ۶ماهه این صنعت از متوسط افزایش ۷۱درصدی خبر میدهد. عمدهترین عامل این جهش بیسابقه رشد نرخ جهانی شکر و به تبع آن افزایش چندباره قیمت دستوری قندیهاست. با این حال درآمد شهریورماه سالجاری، چه در مقایسه با مرداد امسال و چه در قیاس با میانگین سالجاری، با کاهش بهترتیب ۵۸ و ۶۲درصدی همراه بوده است که این امر نشان میدهد عملکرد شکریها طی ششمینماه امسال مطلوب نبوده است. متوسط بازدهی قندیها طی شهریور امسال ۱۹درصد به ثبت رسیده است که بیشترین بازدهی را «قزوین» با ثبت ۳۳درصد بازدهی نصیب سهامداران خود کرده است. عمدهترین عامل بازدهی بسیار خوب این صنعت را میتوان احتمال افزایش نرخ فروش قندیها و زمزمه آزادسازی نرخگذاری قندوشکریها دانست. کمترین نسبت قیمت به سود هر سهم این صنعت به شرکت «قمرو» با عدد ۸/ ۶واحد تعلق دارد که نشاندهنده ارزندگی آن است و میتواند این شرکت را مورد توجه فعالان قرار دهد.

درخشش «کنور» در سنگآهنی

نمادهای سنگآهنی، جذابیت خود را از دست داده و بازدهی جذابی را به ثبت نرساندهاند. رشد تجمعی درآمدی صنعت سنگآهن، نسبت به ۶ماهه سال قبل تعریف چندانی نداشته است. «کگل»، «کگهر» و «کنور» رشد تجمعی مناسبی را تجربه کردهاند؛ اما نمادهای «کگل» و «کنور» رشد درآمدی خوبی را نسبت به مردادماه ثبت کردهاند. رشد ۵۶درصدی درآمد «کچاد» در شهریورماه نسبت به مردادماه گذشته نیز جذابیت این نماد را افزایش داده است. نماد «کچاد» پایینترین میزان قیمت به سود را به ثبت رسانده است. پس از آن «کگل» قیمت مناسبی دارد.

تابستان داغ شیمیاییها

صنعت پتروشیمی تحتتاثیر دو عامل رشد قیمت جهانی نفت و بهبود نحوه قیمتگذاری محصولات و نرخ تسعیر ارز، روزهای خوبی را پشت سر گذاشته است و عمده نمادهای این گروه، بازدهی بیش از ۱۰درصدی را به ثبت رساندهاند. با این حال، پس از فروکش کردن هیجانات مثبت بازار، صنایع ریالی از سایر صنایع سبقت گرفتند. «شاملا»، «کلر» و «شکام» نیز رشد درآمدی خوبی را در شهریورماه به ثبت رساندهاند. در میان دودهایها همچنان «شکربن» و «شدوص» گزارشهای ماهانه خوبی را منتشر میکنند. در صنعت متانول نیز نماد «زاگرس» شرایط درآمدی خوبی را در شهریور تجربه کرده است. در میان نمادهای یادشده، «شاملا»، «کلر»، «شدوص»، «شکربن»، «زاگرس» و «شخارک» شرایط قیمتی خوبی دارند؛ به طوری که نسبت قیمت به درآمد گذشتهنگر و آیندهنگر نمادهای فوق در پایینترین مقدار ممکن قرار دارد.

اورهایهای جذاب

قیمت اوره در یکی دوماه اخیر رشد شدیدی را به تبع رشد قیمت نفت تجربه کرد. اورهسازان بورسی نیز به تبع رشد نرخهای جهانی و تعدیل نرخ خوراک، با هیجانات مثبتی روبهرو شدند و بازدهیهای بهتر از بازار را به ثبت رساندند؛ به طوری که بازدهی «شپدیس» و «شیراز» طی شهریورماه همزمان با رشد اندک بازار، حدود ۲۰ و ۱۸درصد بوده است. قیمت اوره در اواسط تابستان به مرز ۴۰۰دلار نیز رسید. درآمد تجمعی اورهسازان به واسطه گرانی گاز در داخل کشور و افت قیمتهای جهانی نسبت به سال گذشته تعریف چندانی ندارد. اما بررسیها نشان میدهد درآمد «شپدیس» و «کرماشا» نسبت به مردادماه رشد خوبی را تجربه کرده است. همچنین نگاهی به نرخهای دلاری فروش و مقایسه با قیمتهای جهانی نشان میدهد که شرکتهای بورسی تقریبا با نرخهای بالاتری نسبت به ماههای گذشته محصولات خود را به فروش رساندهاند؛ به طوری که نرخهای فروش در محدوده ۳۳۰ تا ۳۴۰دلار بوده است. قیمتهای نمادهای اورهساز نیز همچنان در محدودههای جذابی است. «شپدیس» و «کرماشا» با گزارشهای خوب ماهانه قیمتهای مناسبی داشتهاند و نسبت قیمت به سود آنها زیر ۵ واحد است. بنابراین نمادهای فوق پتانسیل آن را دارند تا عملکرد بهتری را در ادامه سال به ثبت برسانند.

جهش درآمدی دامپروریها در شهریور

شرکتهای دامپروری بازار سهام در گزارش شهریورماه خود عملکرد نسبتا خوبی از خود به نمایش گذاشتند. بر این اساس عمدتا درآمد فروش این صنعت طی شهریورماه امسال نسبت به سال گذشته و نسبت به مردادماه با رشد مثبت و خوبی همراه بوده است. بررسی مقادیر تولید و فروش شرکتهای این صنعت نشان میدهد که در ششمینماه سال نسبت به مرداد با رشد خوبی همراه بودهاند. بر این اساس عمدهترین عامل جهش درآمدی این صنعت را میتوان جهش مقدار تولید و فروش آنها دانست. متوسط بازدهی در ۲۳شرکت این صنعت طی شهریورماه ۹درصد بوده که بیشترین میزان بازدهی را «زملارد» و «بهپاک» با ثبت بازدهی ۱۷درصدی نصیب سهامداران خود کردهاند.

انتظار گزارش تابستانه جذاب در پالایشیها

نگاهی به تغییر و تحولات صنعت پالایشی نشان میدهد که نمادهای این صنعت، رشد قیمتی خوبی را بهواسطه رشد قیمت نفت تجربه کردهاند؛ به طوری که شاخص صنعت پالایشی از کف کانال دوساله بازدهی بیش از ۳۰درصد را به ثبت رسانده است. با توجه به سطح بالای کرکاسپردها نسبت به مدت مشابه سال گذشته، احتمالا این صنعت در گزارش فصلی تابستان که در هفتههای آینده منتشر خواهد شد، رشد درآمدی بالایی را به ثبت برساند، به طوری که کرکاسپرد سال گذشته با دلار ۲۶تومانی و کرکاسپرد امسال با دلار ۳۷تومانی به ثبت رشد درآمدی بالا و بهبود حاشیه سود منجر خواهد شد و سرمایهگذاران انتظار دارند، گزارشهای تابستان، داغتر از تصورات باشد.

جهش سه برابری سوخت نیروگاهها

معضل برق یکی از بزرگترین چالشهای حال حاضر کشور است که از چند سال گذشته همواره ریسک بسیار جدی برای صنایع بورسی محسوب شده و عاملی در جهت افت تولیدات شرکتها طی فصل بهار و تابستان بوده است. اخیرا با معرفی برق سبز بورس انرژی تا حدی ریسک مربوط به قطعی برق برای صنایع بورسی در سالهای آتی رفع شده است. با این حال مادامی که نرخگذاری دستوری بر این صنعت حاکم باشد سرمایهگذار از این صنعت فراری میشود که در نتیجه با وجود رشد تقاضای برق، عرضه افزایش نمییابد و تعدد در قطعی برق رخ خواهد داد. طی شهریور امسال نسبت به مدت مشابه قبل رشد برق ۵/ ۴درصدی به وقوع پیوسته، اما تجمیع تولیدات ۶ماهه نسبت به سال قبل ضعیف بوده و بهطور متوسط ۲درصد افت تولید مشاهده شده است. مهمترین عامل این کاهش قیمت دستوری و استهلاک نیروگاههای برقی بوده است. همچنین رشد سهبرابری نرخ سوخت نیروگاهها در تابستان جو منفی را در معاملات این صنعت ایجاد کرد. انتظار میرود با افزایش نرخ انرژی در ماههای آتی، شرایط فعلی بهبود یابد. ارزیابی متغیرهای درآمد فروش نشان میدهد که در شهریور امسال نسبت به سال قبل بهطور متوسط جهش ۵۰درصدی رخ داده است که مهمترین عامل آن افزایش تولیدات این صنعت در ششمینماه سال است. تجمیع درآمدی نیروگاهها طی ۶ماه نخست سالجاری نسبت به قبل ۴۹درصد رشد کرده که در حدود تورم سالانه بوده است و عملکرد متعادلی محسوب میشود.

منبع: دنیای اقتصاد

مطالب مرتبط