- گروه مطلب:| گزارش| بانک و بیمه| فارسی|

- کد مطلب:85923

- زمان انتشار:دوشنبه 14 آبان 1403-6:25

- کاربر:

نظرسنجی «دنیایاقتصاد» نشان میدهد که بسیاری از خانوارها همچنان با چالشهایی در دریافت وامهای خرد مواجه هستند. نداشتن رتبه اعتباری مناسب، نیاز به ضامن معتبر یا وثیقه و کمبود منابع مالی از مهمترین موانع دسترسی به وام خرد بهشمار میرود.

افزون برآن تخصیص منابع بانکی به تسهیلات تکلیفی، دسترسی را بیش از پیش محدود و پیچیده کرده است. بررسی گزارش تسهیلات پرداختی به تفکیک بخشهای اقتصادی در ۷ماه نخست سال جاری نیز به درک بهتر از وضعیت کنونی کمک میکند.

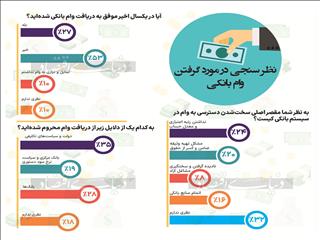

در پی سخت شدن دریافت تسهیلات خرد از بانکها، دنیای اقتصاد یک نظرسنجی مبنی بر دریافت یا عدمدریافت وام، دلایل محرومیت از وام و مقصر اصلی این ماجرا تنظیم کرد. طبق آمارهای این نظرسنجی ۵۳درصد از شرکتکنندگان در یک سال گذشته نتوانستند تسهیلات دریافت کنند.

از جمله موانعی که کاربران با آن دست و پنجه نرم میکنند شامل رتبه اعتباری نامناسب، نبود وثیقه و منابع ناکافی بانکهاست. در این میان، تسهیلات تکلیفی و سیاستهای سختگیرانه بانکی بیشتر بر معیشت مردم سایه افکنده و دسترسی به وامهای خرد را به امری دشوار بدل کرده است.

با وجود پیشرفت فناوری و تلاش بانکها برای تسهیل دسترسی به تسهیلات، هنوز هم بسیاری از مردم دریافت وام بانکی را آرزویی دستنیافتنی میبینند. از نگاه این افراد، موانعی مثل نرخ بهره، تسهیلات تکلیفی و سیاستهای کنترل ترازنامه، درهای بانکها را به روی آنها بسته است.

در این راستا «دنیایاقتصاد» طی نظرسنجی از کاربران نظرات آنها را جویا شد. نتایج این نظرسنجی حاکی از آن است که بیشتر افرادی که قادر به اخذ تسهیلات نبودهاند دلایل مختلفی داشتند که در ادامه به آنها پرداخته شده است.

۵۳درصد در انتظار وام

طبق نظرسنجی انجامشده در «دنیایاقتصاد» با جامعه آماری ۱۵۰۰ نفر، حدود ۵۳درصد از افراد اعلام کردهاند که در یک سال اخیر نتوانستهاند وام بانکی دریافت کنند. بهعلاوه، ۲۷درصد از پاسخدهندگان موفق به اخذ تسهیلات بانکی بودهاند و حدود ۱۰درصد نیز نیازی به دریافت وام نداشتهاند. این آمار بهوضوح نشاندهنده چالشی جدی در دسترسی به وامهای بانکی است و سوالی اساسی را مطرح میکند که چرا ۵۳درصد از جامعه، معادل ۸۰۰ نفر، از دریافت تسهیلات بانکی بیبهره ماندهاند؟

رتبه اعتباری؛ مانع اصلی دریافت وام

در نظرسنجی «دنیایاقتصاد»، چالشها و موانع اصلی در دسترسی به تسهیلات بانکی برای افراد جامعه آشکار شده است. نتایج نشان میدهد که حدود ۲۴درصد از شرکتکنندگان، نبود رتبه اعتباری مناسب و میانگین حساب قابل قبول را دلایل اصلی رد درخواست وام خود دانستهاند. افزون بر این، حدود ۲۰درصد از شرکتکنندگان عنوان کردهاند که به دلیل نداشتن ضامن معتبر یا وثیقه موردنیاز، از دریافت تسهیلات بانکی بازماندهاند.

مشکلات کمبود منابع بانکی نیز بر این آمار تاثیر داشته؛ بهطوری که ۱۶درصد از پاسخدهندگان، معادل ۲۴۰ نفر، از نبود منابع کافی در شعب بانکها برای پرداخت وامها شکایت داشته و آن را دلیل اصلی ناکامی خود ذکر کردهاند.

چالش قابلتوجه دیگر، به مشاغل آزاد مربوط میشود. حدود ۸درصد از افراد اعلام کردند که به دلیل شغل آزاد و برخورد سختگیرانهتر بانکها با این گروه، دسترسیشان به وامهای بانکی محدود شده است. به نظر میرسد که بانکها اولویت خود را به مشاغل رسمی با درآمد ثابت میدهند و همین امر موجب کاهش شانس متقاضیان آزادکار برای دسترسی به تسهیلات مالی شده است.

مجموع این دادهها از پیچیدگیها و چالشهای موجود در نظام اعطای تسهیلات بانکی خبر میدهد، بهویژه برای گروههایی که به دلیل شرایط شغلی یا اقتصادی، نیاز بیشتری به وام دارند اما به دلایل گوناگون از دسترسی به این منابع بازماندهاند.

مقصر کیست؟

در ادامه از افراد خواسته شد تا نظر خود را در خصوص اینکه چه کسی را مقصر اصلی این موضوع میدانند، اعلام کنند. بیشتر افراد حاضر در نظرسنجی یعنی حدود ۳۵درصد از افراد (۵۲۵نفر) اظهار کردند که دولت و سیاستهای تکلیفی از جمله معضلهای اساسی بانکها به شمار میرود. چراکه بیشتر منابع بانکها به پرداخت تسهیلات تکلیفی تخصیص پیدا میکند و منابع اندکی برای پرداخت وامهای خرد و دیگر تسهیلات بانکی میماند و بانکها این منابع را با روند سختگیرانهتری به افراد پرداخت میکنند و به همین دلیل سیاستهای جدیتری را جهت پرداخت وامهای خرد در نظر میگیرند.

البته که این سیاستها تا حدودی برای اطمینان بانکها از بازپرداخت تسهیلات و کاهش احتمال نکول الزامی بوده، اما نه در حدی که خانوار از آنها به عنوان دستاندازهای بانکی یاد کند. پس از دولت و سیاستهای تکلیفی، شهروندان مقصر اصلی سخت شدن دسترسی به وام در نظام بانکی را بانکها میدانند و از ۱۵۰۰ نفر حدود ۴۲۰نفر (۲۸ درصد) اعلام کرند که بانکها مقصر اصلی هستند و در نهایت ۱۹درصد یعنی ۲۸۵ نفر نیز اظهار کردند که بانک مرکزی و سیاست نرخ دستوری عامل مهم در عدمدسترسی به وام بانکی به شمار میرود.

دستاندازهای بانکی

در ابتدا، ضروری است که توضیح دهیم چرا شهروندان نظرهای متفاوتی درباره دریافت وام دارند. بهطور کلی، میتوان شهروندان را به دو دسته تقسیم کرد: دسته اول، افرادی هستند که به وام نیاز دارند و موفق به دریافت آن میشوند (این موضوع بحث ما نیست)، و دسته دوم، افرادی که به وام نیاز دارند اما به دلایلی قادر به دریافت تسهیلات نیستند. در این راستا، روزنامه «دنیایاقتصاد» به بررسی علل این مساله پرداخته است.

رتبه اعتباری: نخستین قدم برای دریافت وامهای خرد، داشتن رتبه اعتباری مناسب است. این رتبه به عوامل مختلفی همچون میانگین حساب، نوع شغل، درآمد و سوابق مالی افراد بستگی دارد. در این میان، افرادی مانند خانهداران، دانشجویان و مشاغل آزاد معمولا در این ارزیابی نادیده گرفته میشوند و ممکن است از شانس دریافت وام محروم شوند.

وثیقه و ضامن: طبق گزارشهای میدانی «دنیایاقتصاد» و همچنین نظرات کاربران، شرایط وثیقه و ضامنهای موردنیاز برای اخذ وام بهطور سلیقهای تعیین میشود و این مساله برای کاربران چالشساز شده است. برای مثال، در صورتی که بانک فرد را در مرحله اول اعتبارسنجی قبول کند، برای دریافت وامی به مبلغ ۱۰۰ میلیون تومان، نیاز به معرفی دو ضامن کسر از حقوق خواهد داشت. رفتار سلیقهای شعب بانکی در پذیرش شرایط ضامنها بهوضوح نمایان است. بهعنوان مثال، در برخی شعب، سن ضامنها نیز اهمیت دارد و این موضوع میتواند برای متقاضیان وام به مشکلاتی منجر شود.

اتمام منابع بانکی: یکی دیگر از مشکلات اساسی که کاربران در زمینه وامهای خرد با آن مواجه هستند، اتمام منابع بانکی در هنگام مراجعه به بانکهاست. این مشکل بهطور کلی به پرداخت تسهیلات تکلیفی، نظیر وامهای ازدواج و فرزندآوری، مرتبط میشود که فشار زیادی بر منابع مالی بانکها وارد کرده و موجب محدودیت در ارائه وامهای خرد به سایر متقاضیان میشود.

این عوامل، به وضوح نشان میدهد چالشهای موجود در فرآیند دریافت وام از سوی گروه دوم شهروندان است و نیاز به بازنگری در سیاستهای بانکی و تسهیل شرایط برای افرادی که به وام نیاز دارند، ضروری به نظر میرسد.

وامهای تکلیفی مانع وام خرد

تسهیلات تکلیفی با استفاده از منابع بانکی، دسترسی به وامهای خرد را محدود و شرایط دریافت آنها را سختتر میکند. این وامها که بانکها باید طبق قوانین به گروههای خاص اختصاص دهند، از منابع محدود بانکها بهره میگیرند و باعث میشوند که بانکها منابع کمتری برای وامهای خرد باقی بگذارند. نتیجه این وضعیت، افزایش سختگیریها در وثیقه و اعتبارسنجی و گاهی بالا رفتن نرخ بهره وامهای خرد است که دسترسی خانوارها به وامهای کوچک و مصرفی را دشوارتر و هزینهبرتر میسازد.

وامهای خرد در تنگنای ترازنامه

سیاست کنترل ترازنامه، بانکها را موظف میکند تا تسهیلاتدهی را محدود کرده و از رشد بیرویه نقدینگی جلوگیری کنند. این امر تاثیرات مختلفی بر وامهای خرد دارد. سیاست کنترل ترازنامه، بانکها را ملزم میکند تسهیلاتدهی خود را محدود سازند تا از رشد بیرویه نقدینگی جلوگیری شود. این رویکرد باعث کاهش دسترسی به وامهای خرد میشود، زیرا بانکها ترجیح میدهند منابع خود را به وامهای بزرگتر و کمریسک اختصاص دهند.

همچنین شرایط دریافت وامها را با سختگیری بیشتری اعمال میکنند، مانند افزایش الزامات وثیقه و ضامن. این محدودیتها به کاهش وامهای مصرفی و توان خرید خانوارها منجر میشود و افراد را به استفاده از منابع غیررسمی با نرخهای بهره بالاتر و شرایط سختتر سوق میدهد. در این میان لندتکها به رقابت پرداخته و با پرداخت تسهیلات کالا نظر کاربران را به خود جلب کردهاند.

منبع: دنیای اقتصاد

مطالب مرتبط