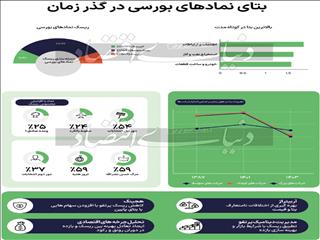

شاخص بتا بهعنوان معیاری از ریسک سیستماتیک، نقشی کلیدی در ارزیابی حساسیت صنایع نسبت به نوسانات شاخص کل و تحلیل رفتار صنایع دارد.

دادهها نشان میدهند برخی از صنایع مانند پتروشیمی و فلزات اساسی، در تمامی بازههای زمانی نوسان بالاتری نسبت به شاخص کل دارند. این در حالی است که صنایع غذایی و دارویی از ثبات بیشتری بهرهمند هستند. این شاخص ابزار مفیدی برای بازیگران بورسی بهمنظور مدیریت ریسک و چینش سبد بوده و به بهبود تصمیمات سرمایهگذاری کمک میکند.

نیوشا شایانمهر: گزارش پیش رو به تحلیل رفتار صنایع بورسی ایران با تمرکز بر شاخص بتا در سه بازه زمانی کوتاهمدت، میانمدت و بلندمدت میپردازد. شاخص بتا بهعنوان معیاری از ریسک سیستماتیک، نشاندهنده حساسیت صنایع مختلف به نوسانات بازار است. نتایج نشان میدهد برخی صنایع نظیر پتروشیمی و فلزات اساسی در تمام بازهها بتای بالایی دارند و بیشتر تحتتاثیر نوسانات قرار میگیرند، درحالیکه صنایعی مانند دارویی و غذایی بتای کمتری داشته و ثبات بیشتری را نشان میدهند. این تحلیل میتواند راهنمایی برای سرمایهگذاران در ارزیابی ریسک و تصمیمگیری بهتر باشد.

در دنیای سرمایهگذاری، درک دقیق مفاهیم ریسک و بازده برای تصمیمگیریهای هوشمندانه ضروری است. یکی از شاخصهای مهم که به تحلیلگران و سرمایهگذاران کمک میکند تا میزان ریسک سرمایهگذاری در سهمهای مختلف را اندازهگیری کنند، بتاست. در این گزارش، ابتدا به تعریف و اهمیت بتا پرداخته شده است. در قدم بعدی، میزان بتای صنایع مختلف در سه بازه زمانی کوتاهمدت، میانمدت و بلندمدت مورد بررسی قرار گرفته است تا تغییرات رفتار بتا در صنایع گوناگون و در دورههای زمانی متفاوت تحلیل شود. این ارزیابی به درک بهتر از پویایی ریسک سیستماتیک در صنایع مختلف و نحوه واکنش آنها به تغییرات بازار و چرخههای اقتصادی کمک میکند.

بتا چیست؟

سرمایهگذاران همواره تمایل دارند بدانند که نمادهای بورسی تا چه میزان به تغییرات کلی بازار واکنش نشان میدهند. شاخص بتا بهعنوان معیاری برای سنجش ریسک سیستماتیک، این واکنش را ارزیابی میکند. ریسک سیستماتیک بهعنوان بخشی از ریسک که ناشی از عوامل کلان اقتصادی و سیاسی است، در قالب نوسانات و تغییرات قیمت سهمها نمایان میشود. شاخص بتا این ریسک را از طریق اندازهگیری میزان حساسیت و واکنش نمادها به نوسانات کلی بازار نشان میدهد. این شاخص به سرمایهگذاران کمک میکند تا بتوانند سطح ریسک مرتبط با هر سهم را بهتر درک و مدیریت کنند.

کلیدیترین تفاوت بتا با سایر شاخصهای مشابه که به اندازهگیری ریسک میپردازند، تمرکز آن بر ریسک سیستماتیک است. این نوع ریسک بر کل بازار تاثیر میگذارد و ناشی از عوامل کلی اقتصادی، سیاسی یا اجتماعی است. به دلیل گستردگی تاثیر این عوامل، ریسک سیستماتیک تحت عنوان ریسک غیرقابل حذف یا تنوعبخشی شناخته میشود.

اگر سهمی دارای بتای بالا باشد، در شرایط مطلوب بازار رشد بیشتری خواهد داشت، اما در شرایط نامطلوب نیز افت بیشتری را تجربه میکند. این ویژگی نشاندهنده ریسک بالاتر است، چراکه ریسک به معنای عدم اطمینان و احتمال زیان است. بتای برابر با یک نشان میدهد که صنعت یا سهم مورد نظر و بازار تقریبا به یک میزان نوسان دارند. بتای بزرگتر از یک به این معناست که سهم مربوطه نسبت به شاخص کل نوسانات بیشتری داشته و بنابراین ریسک بیشتری را متحمل میشود. در مقابل، بتای کمتر از یک نشاندهنده نوسانات کمتر و در نتیجه ریسک پایینتر است.

لازم به ذکر است که برای تهیه این گزارش، قیمت تعدیلشده سهمها مدنظر قرار گرفته است. قیمتهای تعدیلشده نوسانات حقیقی هر سهم را نمایش داده و دقت بتای محاسبهشده را افزایش میدهند. استفاده از قیمتهای تعدیلنشده موجب میشود نتایج محاسبات تحتتاثیر رویدادهای شرکتی (مثل پرداخت سود نقدی و افزایش سرمایه) قرار گرفته و تغییرات قیمت حقیقی سهمها بهدرستی در نتایج منعکس نشود.

نمادهای برنده ۱۴۰۳

از ابتدای سال ۱۴۰۳ تاکنون، شاهد رویدادهای سیاسی و نظامی متنوعی بودهایم که بر بورس و صنایع موجود در آن تاثیر گذاشته است. اولین واقعهای که بورس و بازیگران آن را تحتتاثیر قرار داد، عملیات «وعده صادق یک» بود.

پس از این واقعه، بتای اغلب صنایع بورسی بهطور چشمگیری کاهش یافت. کاهش بتا نشاندهنده کاهش حساسیت سهمهای یک صنعت به نوسانات بازار است. این کاهش بتا را میتوان به دو عامل اصلی نسبت داد: اول، محدودیتهای دامنه نوسان که بلافاصله پس از این واقعه اعمال شد و مانع از واکنش آزادانه قیمتها و صنایع به شرایط حاکم شد؛ دوم، شوک ناگهانی این رویداد به جامعه بود که تمایل سرمایهگذاران به خروج از بازار سهام و حرکت به سمت داراییهای امنتر را افزایش داد. در شرایطی که بازار با عدم قطعیت بیشتری مواجه میشود، سرمایهگذاران معمولا به داراییهایی با ریسک کمتر تمایل پیدا میکنند.

با این وجود، صنعت «چندرشتهایهای صنعتی» بهعنوان بازنده اصلی آن روزها، برخلاف سایر صنایع، افزایش بتا و در نتیجه نوسانات بیشتری نسبت به شاخص کل را تجربه کرد. تنها نماد این صنعت که شاهد کاهش بتا بود، شستا بود. دلیل این تفاوت را میتوان در ساختار شستا جستوجو کرد. به نظر میرسد این شرکت نسبت به سایر نمادهای این صنعت کمتر درگیر کسبوکارهای پرریسک و پرتلاطم است.در صنعت فرآوردههای نفتی شراز تنها نمادی بود که افزایش بتا را تجربه کرد. نمادهای قرن، شاملا، شگستر، و توشه نیز در این بازه زمانی با وجود محدودیت دامنه نوسان، جزو پرنوسانترین نمادها بوده و نسبت به نوسانات بازار حساسیت بالاتری از خود نشان دادند.این واکنشها به تحولات اخیر، نشاندهنده تمایل صنایع و شرکتهای مختلف برای تنظیم خود در برابر شوکهای اقتصادی و سیاسی است، که بسته به ساختار هر شرکت، متفاوت بوده است.

سقوط بالگرد رئیسجمهور: پس از حادثه سقوط بالگرد حامل رئیسجمهور و همراهانش، مجددا چندرشتهایهای صنعتی تنها صنعت بزرگ و شاخصسازی بود که با وجود محدودیتهای اعمالشده در دامنه نوسان، همچنان ریسک بالاتری را به سهامداران خود تحمیل کرد. در این میان، نماد شستا بار دیگر توانست با روند کلی بازار همسو شود و سهامداران خود را در برابر ریسک و نوسانات موجود محافظت کند. بهعلاوه، نمادهایی همچون خرینگ، سغرب، صبا، وصنعت و پکویر نیز در این بازه زمانی با افزایش قابلتوجه ریسک و نوسانات همراه بودند. از سوی دیگر، نمادهای وتوس، واعتبار و کمنگنز توانستند ریسک خود را بهخوبی مدیریت کرده و در این شرایط ناپایدار، پایداری بیشتری را برای سهامداران فراهم کنند.

دورههای اول و دوم انتخابات: نظر به اینکه تا آخرین روز معاملاتی پیش از برگزاری دور اول انتخابات، با محدودیت دامنه نوسان مثبت منفی ۲ در بازار مواجه بودیم و اولین روز معاملاتی پس از دوره اول انتخابات محدودیت دامنه نوسان به مثبت منفی ۶ بازگشت، انتظار میرود اکثر صنایع بورسی با افزایش نوسان مواجه شده باشند. نتایج نشان میدهند که همانطور که انتظار میرفت، اکثریت غالب صنایع بورسی با افزایش نوسانات و حساسیت نسبت به شاخص کل مواجه بودند و تعداد کمی از صنایع بدون تغییر باقی مانده و چشمانتظار نتایج در دور دوم انتخابات ماندند. در این بین، صنعت چندرشتهایهای صنعتی برخلاف سایر صنایع با کاهش نوسانات و حساسیت روبهرو شد. به نظر میرسد این صنعت تمایلی ندارد رفتاری مشابه با سایرین از خود نشان بدهد. کاهش بتای چندرشتهایهای صنعتی پس از بازگشت دامنه نوسان به ۶ ±درصد نشاندهنده این است که این صنعت در مواجهه با تغییرات ناگهانی و شرایطی که نااطمینانی حاصل از انتخابات وجود دارد، تمایل کمتری به واکنش سریع دارد. این کاهش بتا به سرمایهگذاران سیگنال میدهد که سهمهای این صنعت در فضای نااطمینانی صبوری بیشتری دارند. در نتیجه، سرمایهگذارانی که به دنبال فرصتهای کوتاهمدت و پرنوسان هستند، احتمالا به این صنعت علاقهمند نخواهند بود.

پس از اعلام نتایج دور دوم انتخابات و مشخص شدن رئیسجمهور، انتظار میرفت اکثر صنایع با کاهش بتا روبهرو شوند، اما این کاهش در صنایع مختلف شدت متفاوتی داشت که وابسته به عواملی همچون سیاستهای اقتصادی پیشبینیشده رئیسجمهور جدید، جو روانی حاکم بر بازار و میزان اطمینان به آینده بود. همانطور که انتظار میرود چندرشتهایهای صنعتی دوباره رفتاری خلاف بقیه صنایع از خود نشان دادند و تمامی نمادهای زیرمجمموعه این صنعت شاهد افزایش بتا و حساسیت بودند.

ترور هنیه در قلب تهران: با توجه به اینکه ترور یک چهره سیاسی برجسته مانند هنیه در تهران، واقعهای شوکآور است که میتواند تاثیرات روانی و سیاسی مهمی بر بازار بورس داشته باشد، میتوان انتظار داشت که بازار به این واقعه با واکنشهای هیجانی همراه با افزایش نوسانات پاسخ دهد. همچنین عدم اعمال محدودیت دامنه نوسان در روزهای اول پس از واقعه بر این مساله دامن زد. در این دوره، با وجود دامنه نوسان عادی، انتظار میرفت بتای اکثر صنایع به دلیل شوک روانی این حادثه و افزایش حساسیت به اخبار سیاسی و ریسکهای ژئوپلیتیکی افزایش یابد؛ چرا که در فضای بدون محدودیت، سرمایهگذاران بهسرعت واکنش نشان میدهند و هیجانات بازار افزایش مییابد.

برنده این پرده از داستان صنایعی هستند که موفق به ثابت نگه داشتن یا کاهش بتای خود بودند. طی این واقعه تمامی نمادهای زیرمجموعه صنعت چندرشتهایهای صنعتی کاهش اندکی را در بتای خود تجربه کردند. علاوه بر چندرشتههای صنعتی، بانکها و محصولات دارویی نیز واکنش مناسبی را در پی این اتفاق از خود نشان دادند. بااینحال در صنعت مواد و محصولات دارویی نمادهایی همچون دلر، دکوثر و دفارا بدترین عملکرد را داشتند. در صنعت سرمایهگذاریها، دو نماد داتام و وتوس جزو بهترین نمادهایی بودند که توانستند سایه ریسک را در شرایطی که دامنه نوسان آزادی عمل زیادی را به تحرک قیمت میدهد، از پرتفوی سهامداران خود رفع کنند. همچنین دو نماد بوعلی و پارسان در صنعت محصولات شیمیایی به طرز چشمگیری نسبت به این واقعه واکنش داده و با افزایش بتای محسوسی مواجه بودند.

ترور سیدحسن نصرالله،دبیرکل حزبالله لبنان: با توجه به اینکه ترور دبیرکل حزبالله به عنوان شخصیتی کلیدی در منطقه از نظر سیاسی و ژئوپلیتیکی پیامدهای قابلتوجهی دارد، میتوان انتظار داشت که این حادثه با افزایش ریسک و حساسیت در بازار همراه شده باشد. این واقعه باعث افزایش هیجانات و واکنشهای روانی در بین سرمایهگذاران شد، که به نوبه خود منجر به افزایش بتای صنایع شد. بااینحال، محدود کردن دامنه نوسان به ۱± پس از واقعه، باعث شد که بازار نتواند بهسرعت به این رویداد واکنش نشان دهد، و هیجانات خود را به طور کامل تخلیه کند که خود ممکن است از شدت افزایش بتا بکاهد. با این وجود انتظار میرفت که اکثریت صنایع با افزایش بتا مواجه شوند، اما این افزایش به میزان زیادی محدودتر از شرایط بدون محدودیت دامنه بود. طی این واقعه، شبهرن و شدوص در صنعت فرآوردههای نفتی، وبانک در چند رشتهایهای صنعتی، وبوعلی و وصنا ناامیدکنندهترین رفتار را در صنعت خود داشتند.

رفتارشناسی بتا در طول زمان

در بازههای زمانی کوتاه انتظار میرود که بتا افزایش یابد، چراکه این دورهها بیشتر تحتتاثیر نوسانات روزانه و رویدادهای غیرمنتظره قرار دارند. این رویدادها شامل اخبار اقتصادی، تحولات سیاسی، تغییرات ناگهانی در قوانین، و وقایع ژئوپلیتیک است که بهطور مقطعی و کوتاهمدت بر بازار تاثیر میگذارند. بازار در این بازهها بهشدت به چنین اخبار و رویدادهایی واکنش نشان میدهد و این واکنشها باعث افزایش حساسیت سهمها نسبت به نوسانات کلی بازار میشود، که بهنوبه خود منجر به افزایش بتا میشود.

با طولانیتر شدن بازه زمانی، تاثیر نوسانات گذرا و وقایعی که اثرات کوتاهمدت دارند، کاهش مییابد و ریسکها به سمت میانگین میل میکنند. تمایل بتا به همگرایی ناشی از این مساله است که در بازههای زمانی بلندمدت، نوسانات کوتاهمدت و روزمره که معمولا ناشی از رویدادهای مقطعی و اخبار ناگهانی هستند، به مرور زمان تعدیل شده و اثر آنها بر بازار کمتر میشود. در نتیجه، رفتار بتا در این بازهها پایدارتر و قابلپیشبینیتر است، زیرا روندهای بلندمدت و عوامل بنیادی بهطور موثرتری بر قیمت سهام تاثیر میگذارند، و نوسانات کوتاهمدت و لحظهای نقشآفرینی کمتری دارند.

در بازههای زمانی بلندمدت، شرکتها استراتژیهای موثرتری برای کاهش و مدیریت ریسک به کار میگیرند که این امر منجر به کاهش نوسانات قیمت سهمها میشود. در این بازههای زمانی شرکتها فرصت بیشتری برای تطبیق با شرایط اقتصادی و بازار را دارند. علاوه بر این، اثرات ریسکهای کوتاهمدت در طول زمان تعدیل شده و استراتژیهای توسعهای و رشدهای پایدار شرکتها به ثبات بیشتر قیمت سهام و کاهش بتا کمک میکند.

از سوی دیگر، سرمایهگذاران در بلندمدت رفتار خود را بر اساس تحلیلهای بنیادی و استراتژیهای پایدارتر تنظیم میکنند. این رویکرد منطقی و متعادل، به کاهش نوسانات و در نتیجه کاهش بتا منجر میشود.

علاوه بر این، شرکتهای بزرگ معمولا در طیف گستردهای از محصولات و خدمات فعالیت میکنند که این تنوع، آنها را در برابر شوکهای کوتاهمدت اقتصادی مقاومتر میکند. همچنین، وجود زنجیرههای تامین متنوع، بازارهای فروش گوناگون، و قدرت مالی بالاتر موجب میشود که این شرکتها حساسیت کمتری به نوسانات کوتاهمدت بازار داشته باشند. این ویژگیها سبب میشود بتای شرکتهای بزرگ نسبت به شرکتهای متوسط و کوچک کمتر باشد، زیرا توانایی آنها در مدیریت و کاهش ریسکهای کوتاهمدت، ثبات بیشتری به قیمت سهام آنها میبخشد.

بتای بورس ایران برحسب اندازه شرکتها

در این گزارش، بتای نمادهای بورسی در سه بازه زمانی مختلف بررسی شده است: بازه کوتاهمدت (ابتدای سال ۱۴۰۳)، بازه میانمدت (از سال ۱۴۰۱ تاکنون)، و بازه بلندمدت (از سال ۱۳۸۷به بعد). این تحلیل بر اساس بازده روزانه نمادها نسبت به شاخص کل انجام شده است. همچنین برای بررسی دقیقتر، شرکتها به سه دسته کوچک، متوسط و بزرگ طبقهبندی شدهاند. در ادبیات این گزارش، شرکتهای کوچک به دستهای اطلاق میشود که سرمایه آنها کمتر از ۵۰ همت است. شرکتهای متوسط سرمایهای بین ۵۰ تا ۱۰۰هزار میلیارد تومان دارند و شرکتهای بزرگ با سرمایهای بیش از ۱۰۰هزار میلیارد تومان شناخته میشوند. این دستهبندی به ما کمک میکند تفاوتهای رفتاری بتا را در میان شرکتها با اندازههای مختلف بهتر درک کنیم.

نتایج این گزارش نشان میدهد که بتای شرکتهای کوچک و متوسط همواره در تمامی بازههای زمانی رفتاری مشابه و مقادیری نزدیک به یکدیگر داشتهاند. در نیمه اول سال ۱۴۰۳، به دنبال رویدادهای سیاسی غیرمنتظره، مانند برگزاری مجدد انتخابات ریاستجمهوری و تهدیدات جنگی در منطقه، بتای شرکتهای کوچک و متوسط بهطور محسوسی بالاتر از شرکتهای بزرگ بوده است. در این بازه، میانگین بتای شرکتهای کوچک و متوسط حدود ۱.۲ و میانگین بتای شرکتهای بزرگ حدود ۰.۹ بوده است.

همانطور که پیشتر اشاره شد، شرکتهای کوچک و متوسط به دلیل مقیاس کوچکتر و محدودیتهای بیشتری که در مدیریت ریسک دارند، حساسیت بیشتری به تغییرات ناگهانی در محیط اقتصادی و سیاسی نشان میدهند. در شرایط نااطمینانی، سرمایهگذاران معمولا به سمت شرکتهای بزرگ و ایمنتر که بتای پایینتری دارند، تمایل پیدا میکنند. این رفتار سرمایهگذاران میتواند به افزایش بیشتر بتای شرکتهای کوچک و متوسط دامن بزند، زیرا خروج سرمایه از این شرکتها و کاهش تقاضا برای سهام آنها، نوسانات بیشتری را ایجاد میکند.

دلیل این واکنش میتواند ناشی از آن باشد که در شرایط بیثباتی، شرکتهای کوچک و متوسط معمولا بیشتر از شرکتهای بزرگ تحت فشار هزینههای عملیاتی و مالی قرار میگیرند. افزایش هزینهها و کاهش قدرت رقابتپذیری در شرایط بحرانی میتواند این شرکتها را بیشتر در معرض ریسکهای بازار قرار دهد، و این امر موجب افزایش بتای آنها نسبت به شرکتهای بزرگتر و باثباتتر میشود.

سایه همیشگی بتای بزرگ بر شرکتهای کوچک

در هر سه بازه زمانی بررسیشده، شرکتهای کوچک و متوسط همواره بتای بزرگتری نسبت به شرکتهای بزرگ داشتهاند. این تفاوت در بتا بهویژه در بازههای زمانی کوتاهتر بیشتر مشهود است، بهگونهای که در بازه زمانی ۶ماهه، بیشترین اختلاف بین بتای شرکتهای کوچک و متوسط با شرکتهای بزرگ ثبت شده است.

این پدیده عمدتا به دلیل تفاوتهای ساختاری و محدودیت دسترسی به منابع مالی است. شرکتهای بزرگ، به دلیل دسترسی آسانتر به منابع مالی و ساختار پایدارتر، قادرند بهمراتب بهتر و موثرتر ریسکهایی را که در مسیرشان قرار میگیرد، مدیریت کنند. این ویژگیها به آنها کمک میکند در برابر تغییرات ناگهانی بازار مقاومتر باشند و نوسانات کمتری تجربه کنند.

پناهگاه امن بورسی در سال ۱۴۰۳

افزایش نااطمینانیها از ابتدای سال ۱۴۰۳ به دلیل عواملی همچون جنگ، تغییر رئیسجمهور، و تغییر ریاست سازمان بورس، تاثیرات عمیقی بر رفتار سرمایهگذاران در بازار بورس گذاشته است. عدم شفافیت در تصمیمگیریهای جدید و دامنه نوسان محدود در روزهای زیادی از سال، فضای سرمایهگذاری را دشوارتر کرد. در نتیجه، بسیاری از سرمایهگذاران بهجای ریسکپذیری و سرمایهگذاری در سهام با پتانسیل رشد بالا، ترجیح دادند به سمت سهام شرکتهای بزرگ و باثباتتر حرکت کنند.

دامنه نوسان محدودی که در این دوره اعمال شد، نهتنها به کاهش نوسانات حقیقی بازار کمک نکرد، بلکه منجر به کاهش نقدشوندگی و افزایش فشار فروش در مواقع بحران شد. در چنین شرایطی، سهام شرکتهای بزرگ بهعنوان پناهگاههای امن برای سرمایهگذاران تلقی شدند، چراکه این شرکتها دارای زیرساختهای قوی و قابلیتهای مالی بالا هستند که میتوانند در برابر نوسانات و بحرانهای اقتصادی مقاومتر عمل کنند. بهعلاوه، کاهش محسوس بتا این دسته از شرکتها نشاندهنده تغییر رفتار سرمایهگذاران بهسمت انتخاب گزینههای با ریسک کمتر است.

تاثیر چرخههای اقتصادی بر بتا

مشاهدات نشان میدهند شرکتهای بزرگ، برخلاف شرکتهای کوچک و متوسط، در سال ۱۴۰۱ بیشترین بتای خود را تجربه کردهاند. در این سال، بازار سهام و اقتصاد کشور از دوره رکودی خارج شده و وارد فاز رشد شد.

در آبان ۱۴۰۱، بورس روند صعودی خود را آغاز کرد و تا اردیبهشت سال بعد، شاخص کل ۱۰۰درصد و شاخص هموزن ۱۴۰درصد رشد کردند. همچنین، سیاستهای حمایتی و انبساطی نیز نقش مهمی در تقویت رشد شرکتهای بزرگ داشتند. این بازیابی اقتصادی منجر به افزایش فعالیتهای اقتصادی و سرمایهگذاری شد و شرکتهای بزرگ بهعنوان بهرهبرداران اصلی این رشد، نوسانات بالاتری را تجربه کردند. رشد پایدار تولید ناخالص داخلی در تمامی فصول سال ۱۴۰۱ (از ۱.۹ تا ۵.۳درصد) نشاندهنده بهبود و توسعه در بخشهای مختلف اقتصاد بود که بیشترین اثر را بر شرکتهای بزرگ داشت. این شرکتها به دلیل مقیاس بزرگ فعالیتهای خود، بهشدت تحتتاثیر رشد اقتصادی قرار میگیرند.

علاوه بر این، رشد ۶.۷درصدی در تشکیل سرمایه ثابت ناخالص، بهویژه افزایش ۱۵.۴درصدی در زیربخش ماشینآلات، نشان از سرمایهگذاری در ظرفیتهای تولیدی جدید داشت. شرکتهای بزرگ توانستند با بهرهگیری از این فرصتها، تولید خود را افزایش داده و از مزایای رشد اقتصادی بهرهمند شوند. اگرچه سرمایهگذاری در ماشینآلات به معنای آمادهسازی برای افزایش تولید و بهرهوری است، بااینحال این امر به نوسانات بیشتری نیز منجر میشود، چراکه بیشتر در معرض تغییرات در ترازنامه و صورتهای مالی خود قرار میگیرند. این امر در نهایت موجب افزایش بتای این دسته از شرکتها به بالاترین حد تاریخی خود شد.همچنین، رشد ۴درصدی تولید ناخالص داخلی با احتساب نفت حاکی از این بود که صنایع بزرگ نفتی و پتروشیمی نقش مهمی در رشد اقتصادی ایفا کردند. شرکتهای بزرگ فعال در این صنایع به دلیل وابستگی به نوسانات بازارهای جهانی و قیمت مواد اولیه، نوسانات بیشتری را تجربه کردند، که این موضوع بتای آنها را نیز افزایش داد.

همسویی شاخصسازان با کل بازار

صنایعی مانند محصولات شیمیایی، فلزات اساسی، فرآوردههای نفتی، بانکها، استخراج کانههای فلزی، و چندرشتهایهای صنعتی که بهعنوان شاخصسازان بورس ایران شناخته میشوند، همواره بتای نزدیکی به شاخص کل دارند. این نزدیکی به دلیل وزن بالای این صنایع در بازار و تاثیر مستقیم نوسانات آنها بر شاخص کل است. شاخصسازان بهشدت تحتتاثیر عوامل اقتصادی کلان مانند نرخ ارز، نرخ بهره، و سیاستهای مالی قرار میگیرند و بیشتر آنها ماهیتی صادراتمحور دارند. به دلیل اینکه وزن بالای این صنایع در محاسبه شاخص کل لحاظ میشود، تغییرات قیمت آنها بهطور همجهت در شاخص کل منعکس میشود. همچنین، این صنایع از سیاستهای حمایتی دولتی، مثل یارانهها و تسهیلات مالی، بهرهمند میشوند که به رشد و پایداری آنها کمک میکند. در نتیجه، رفتار این صنایع بهعنوان نمایندههای کلیدی اقتصاد، بازتابی از وضعیت کلی بازار است و تحلیل آنها به معاملهگران کمک میکند تا پیشبینیهای دقیقتری از روند شاخص کل داشته باشند.

بتای پایین صنایع کمرقابت

صنعت منسوجات در بورس ایران، در هر سه بازه زمانی بلندمدت، میانمدت و کوتاهمدت، همواره کمترین نوسانات را نسبت به سایر صنایع تجربه کرده است. علاوه بر منسوجات، صنایعی نظیر انتشار و چاپ، هتل و رستوران و رایانه و فعالیتهای وابسته به آن نیز در رتبههای بعدی این لیست قرار میگیرند.

بتای پایین این صنایع ناشی از چندین عامل است. اولا، تعداد کم نمادها و نبود رقابت گسترده در این صنایع، سبب میشود تغییرات در عملکرد یا وضعیت مالی یک شرکت تاثیر شدیدی بر کلیت صنعت نگذارد. ثانیا، شرکتهای این صنایع به دلیل ماهیت فعالیت خود، ثبات عملیاتی بیشتری داشته و نقدشوندگی پایین سهام آنها باعث میشود قیمتها بهراحتی تحتتاثیر رفتارهای هیجانی بازار قرار نگیرند. همچنین، برخی از این صنایع به دلیل ریسکهای عملیاتی کمتر و قابلپیشبینیتر، مانند صنعت هتل و رستوران، کمتر در معرض نوسانات بازار قرار میگیرند. نمادهای این صنایع به دلیل حجم کم معاملات و نقدشوندگی پایین، از نوسانات ناشی از احساسات کوتاهمدت بازار در امان هستند. به این ترتیب، بتای پایین این صنایع نشاندهنده این است که سهام آنها کمتر تحتتاثیر نوسانات کلان بازار قرار میگیرد و برای سرمایهگذارانی که به دنبال ثبات و کاهش ریسک هستند، میتواند انتخاب مناسبی باشد. این در حالی است نقدشوندگی پایین این صنایع به عنوان مانعی بر سر راه سرمایهگذارانی که دید کوتاهمدت دارند ظهور میکند.

طراحی استراتژی معاملاتی با بتا

هجینگ: در بازارهای مالی، مهمترین دغدغه برای سرمایهگذاران کاهش ریسکهای غیرمنتظره است. پرتفویی را فرض کنید که شامل سهمهایی با بتای بالاست. در این حالت، این پرتفو به تغییرات بازار بسیار حساس است و ممکن است در دوران رکود، افت شدیدی را تجربه کند. برای پوشش ریسک، میتوان صنایعی را در این سبد گنجاند که بتای پایینتری دارند. این صنایع معمولا در زمانهای رکود اقتصادی پایدارتری خود را حفظ میکنند. بنابراین، اضافه کردن آنها به پرتفوی باعث میشود در صورت سقوط بازار، نوسانات پرتفوی کاهش یابد.

تحلیل چرخههای اقتصادی و چرخش هوشمندانه بین صنایع (Sector Rotation):به عنوان یک معاملهگر، درک چرخههای اقتصادی و رفتار صنایع مختلف در هر فاز از این چرخهها اهمیت زیادی دارد. در فاز رشد اقتصادی، صنایعی که بتای بالاتری دارند، معمولا بازدهی مناسبی را ارائه میدهند. در دوران رکود یا کاهش رشد اقتصادی، توصیه میشود که بازیگران بازار به سمت صنایعی با بتای پایینتر حرکت کنند، چراکه تاثیرپذیری کمتری از نوسانات بازار دارند. در این حالت، استراتژی چرخش بین صنایع (Sector Rotation) به معاملهگران کمک میکند به طور هوشمندانه بین صنایع مختلف جابهجا شده و تعادل مناسبی بین ریسک و بازده خود ایجاد کنند.

مدیریت پرتفوی دینامیک بر اساس تحلیل بتا: بتا به معاملهگران حرفهای اجازه میدهد سطح ریسک پرتفوی خود را متناسب با شرایط بازار تنظیم کنند. اگر فردی انتظار دارد که بازار در ماههای آینده رشد کند، میتواند پرتفوی خود را طوری تنظیم کند که در مجموع بتای بالاتری داشته باشد. این روش نیازمند مدیریت فعال و رصد دائمی شرایط بازار است.

استراتژی آربیتراژ و بهرهگیری از عدم تعادلها:آربیتراژ یک استراتژی معاملاتی است که به دنبال بهرهبرداری از قیمتگذاریهای نامتناسب است. بتا میتواند در شناسایی فرصتهای آربیتراژ موثر باشد. به عنوان مثال، اگر بتای یک صنعت نسبت به شرایط کلی بازار بیتناسب بالا یا پایین باشد و هیچ دلیل بنیادی برای این موضوع وجود نداشته باشد، میتوان از این ناهماهنگی برای بهرهمندی از سود بیشتر استفاده کرد.

چند سهم با بتای نسبتا مشابه را در نظر بگیرید. یکی از آنها به دلیل نوسانات اخیر، قیمت سهامش به شکل نامتعارفی افت کرده است. اگر بر اساس تحلیلهای بنیادی و بتای سهم انتظار دارید که این صنعت در آینده به مسیر تاریخی خود بازگردد، میتوان با خرید سهم افت کرده و فروش سایر سهمهای مشابه، از این اختلاف قیمتی سود برد. این استراتژی نیاز به دقت و تحلیل عمیق از شرایط بازار و رفتار تاریخی بتا دارد.

معاملات مبتنی بر شرایط ماکرو:تحلیل شرایط کلان اقتصادی و استفاده از بتا برای مدیریت معاملات، به معاملهگران اجازه میدهد از تغییرات سیاستهای مالی و اقتصادی بهرهبرداری کنند. به عنوان مثال، کاهش نرخ بهره معمولا باعث افزایش ارزش سهمهایی با بتای بالا میشود، چراکه هزینههای تامین مالی کاهش یافته و سرمایهگذاریها به سمت سهمهای ریسکپذیرتر سوق پیدا میکند.

منبع: دنیای اقتصاد

مطالب مرتبط